آخرین مقالات

- نرخ بهره چیست؟ | انواع Interest Rate + تأثیر نرخ بهره در اقتصاد و اهمیت آن در فارکس

- بهترین روزهای هفته برای معامله در فارکس | بدترین و بهترین موقع برای ترید فارکس را بشناسید

- شاخص تراز تجاری چیست؟ | تأثیر و اهمیت Trade Balance در بازار فارکس و نحوه تحلیل آن

- ناحیه پتانسیل بازگشتی چیست؟ | چگونه ناحیه PRZ را شناسایی کنیم؟

- ریبیت در فارکس چیست؟ | کدام بروکرهای فارکس طرح پرداخت ریبیت دارند؟

دراودان در فارکس چیست؟ | استراتژی Drawdown فارکس

زمان مطالعه: 4 دقیقه

دراودان در فارکس عبارت است از افت سرمایه یک تریدر که پس از انجام چند معامله زیانده متوالی رخ میدهد. دراودان معمولاً به صورت درصدی بیان میشود. به عبارت دیگر، زمانی که در معاملات ضرر کنید، دراودان اتفاق میافتد. دراودان به سه نوع دراودان مطلق، نسبی و حداکثر طبقهبندی میشود. دراودان ریسک تاریخی سرمایهگذاریهای مختلف را اندازهگیری کرده و بر عملکرد معاملاتی نظارت میکند. درک مفهوم دراودان مهم است، زیرا به شما اطلاعاتی در مورد میزان ریسک مرتبط با یک حساب معاملاتی ارائه میدهد. مدیریت ریسک در فارکس و فهم درست دراودان میتواند به تصمیمگیری مناسب در مورد پوزیشنهای معاملاتی شما کمک کند. با پراپ تریدینگ فانددمکس همراه باشید.

مفهوم دراودان در فارکس

دراودان به این معنی است که یک حساب سرمایهگذاری یا معاملاتی قبل از اینکه به نقطه اوج برگردد، چقدر از اوج کاهش یافته است. چنانکه گفته شد، دراودان معمولاً به صورت درصد بیان میشود، اما ممکن است از اصطلاح دلاری نیز استفاده شود. فرض کنید تریدری در بازار فارکس با سرمایه ۱۰۰۰ دلاری، چندین معامله را انجام میدهد و در نتیجه زیان، سرمایه او به ۵۰۰ دلار میرسد. در این صورت، زمانی که سرمایه این تریدر از ۱۰۰۰ به ۵۰۰ دلار تبدیل شود، میتوان گفت دراودان این تریدر ۵۰ درصد است.

زمان ریکاوری دراودان نیز باید در نظر گرفته شود. دراودان و زیان لزوماً یکسان نیستند. اکثر معاملهگران دراودان را به عنوان یک معیار سقوط از اوج در نظر میگیرند، در حالی که زیان معمولاً به قیمت خرید نسبت به قیمت فعلی یا قیمت خروج از معامله اشاره دارد.

دراودن چگونه محاسبه میشود؟

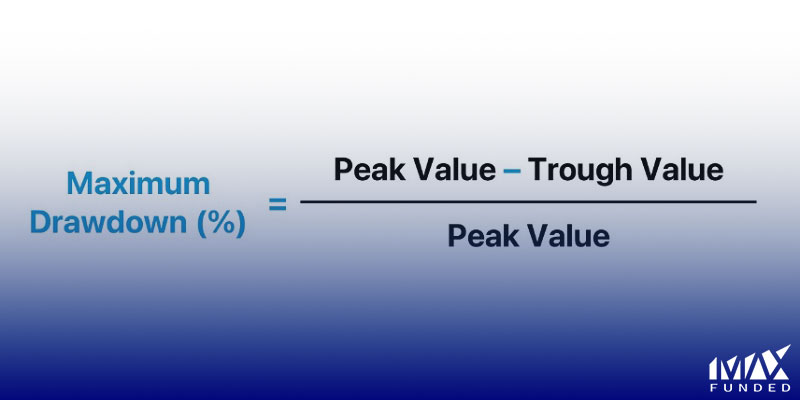

دراودان به عنوان یک معیار مهم در ارزیابی عملکرد معاملاتی در بازارهای مالی مثل فارکس مورد استفاده قرار میگیرد. این متغیر نشاندهنده کاهش سرمایه حین یک دوره زمانی خاص است. برای محاسبه دراودان حداکثر، میتوان از فرمول زیر استفاده کرد:

- Peak: بیشترین ارزش سرمایه در یک دوره زمانی است.

- Through: کمترین ارزش سرمایه در همان دوره زمانی است.

دراودان به صورت درصدی نشان میدهد که چه مقداری از بیشترین سرمایه از دست رفته است. این معیار به معاملهگران کمک میکند تا خطرات مرتبط با معاملات در یک دوره زمانی خاص را تحلیل و ارزیابی کنند. برای مثال، اگر بیشترین سرمایه در یک حساب معاملاتی 100،000 دلار بوده به کمترین مقدار 70،000 دلار کاهش یابد، دراودان 30 درصد بوده است. این اطلاعات به معاملهگران کمک میکند تا بهترین راهکارهای مدیریت ریسک را اتخاذ کنند و ریسک دراودان را به حداقل برسانند.

بیشتر بخوانید: ژورنال نویسی در فارکس چیست؟

انواع دراودان

همانطور که در ابتدا اشاره شد، دراودان سه نوع است که عبارتند از:

- دراودان مطلق (Absolute Drawdown)

- دراودان نسبی (Relative Drawdown)

- دراودان حداکثر (Maximum Drawdown)

دراودان مطلق

دراودان مطلق عبارت است از کاهش سرمایه اولیه تا حداکثر مقدار مجاز کمتر از مانده اولیه شما. این رقم در بیشتر موارد به صورت درصدی در حساب معاملاتی نشان داده میشود. به عنوان مثال، موجودی اولیه حساب 10،000 دلار و قاعده دراودان مطلق 10 درصد است، این یعنی شما مجاز به از دست دادن 1000 دلار از موجودی اولیه حساب خود هستید. به علاوه، اگر موجودی به کمتر از 9،000 دلار کاهش یابد، قانون 10 درصد دراودان مطلق را نقض کردهاید.

دراودان نسبی

دراودان نسبی از تفاوت بین حداکثر ارزش حساب معاملاتی در مقایسه با حداقل ارزش حساب معاملاتی محاسبه میشود.

به عنوان مثال، فرض کنید که موجودی اولیه حساب 10 هزار دلار با قانون دراودان نسبی 10 درصد است. این بدان معناست که محدودیت دراودان نسبی اولیه شما هزار دلار است. اگر اولین معامله شما منفی باشد و 2 درصد موجودی حساب را از دست بدهید (200 دلار)، محدودیت دراودان نسبی شما در 1000 دلار باقی میماند. با این حال، معامله دوم شما سودآور است و 400 دلار سود میکنید که 4 درصد از موجودی اولیه حساب معاملاتی شما است. اکنون، موجودی حساب شما 10،200 دلار است و از آنجایی که دراودان نسبی است، محدودیت دراودان جدید بالاتر از 9200 دلار خواهد بود. پس در این صورت، اگر موجودی حساب به کمتر از 9200 دلار برسد، قانون دراودان نسبی 10 درصد را نقض کردهاید.

دراودان حداکثر

دراودان حداکثر از بالاترین مقدار بالانس حساب در مقایسه با حداکثر رقم مجاز کمتر از موجودی اولیه حساب معاملاتی محاسبه میشود.

به عنوان مثال، فرض کنید که موجودی اولیه حساب 10 هزار دلار با قانون دراودان حداکثر 10 درصد است. این بدان معناست که شما مجاز به از دست دادن هزار دلار از موجودی اولیه حساب معاملاتی خود هستید. اگر موجودی حساب به زیر 9 هزار دلار کاهش یابد، قانون دراودان حداکثر 10 درصد را نقض کردهاید. با این حال، اگر شما یک معامله سودآور 3 درصدی انجام دهید (300 دلار)، بالاترین موجودی حساب شما 10،300 دلار خواهد بود، پس یعنی حداکثر سقف دراودان جدید شما 1300 دلار است، زیرا اکنون میتوانید محدودیت هزار دلاری قبلی و سود 300 دلاری جدید را قبل از نقض قانون دراودان حداکثر 10 درصد، از دست بدهید.

استراتژی دراودان

شما میتوانید یک استراتژی معاملاتی را بر اساس اندازه دراودان انتخاب کنید. برای تعیین اثربخشی استراتژی معاملاتی، از دراودان نسبی استفاده میشود. بسته به سطح مجاز دراودان نسبی، استراتژیهای معاملاتی به سه دسته زیر طبقهبندی میشوند:

- استراتژی دراودان کمریسک (محتاطانه): در استراتژیهای محافظهکارانه، حداقل تحمل ریسک و سودآوری آهسته اما پیوسته مد نظر است. در این نوع استراتژی، دراودان بیشتر از 15 درصد مجاز نیست و دراودان ایدهآل 10 درصد است.

- استراتژی متعادل: استراتژی دراودان متعادل یا متوازن رایجترین استراتژی در فارکس است. سطح ایدهآل برای دراودان در این دسته استراتژیها 20 تا 35 درصد است.

- استراتژی پرریسک (تهاجمی): این نوع استراتژی دراودان شامل معاملات با مقدار اهرم بالا است. همانطور که میدانید اهرم بالاتر یعنی ریسک بیشتر. در چنین سیستمهای معاملاتی، دراودان تا 50 درصد و هنگام استفاده از استراتژی مارتینگل تا 70 درصد قابل قبول است.

ارزیابی دراودان

برای آنالیز صحیح علل دراودان و نتیجهگیری صحیح، به مراحل زیر توجه کنید:

سطح ریسک قابل قبولی را تعیین کنید

هر معاملهای باید با ارزیابی اثربخشی و نسبت ریسک به پاداش آن آغاز شود. این بدان معناست که شما باید تمام جوانب مثبت و منفی را بسنجید. اگر سود بالقوه برای شما مناسب است، سطح ریسکی که برایتان قابل قبول خواهد بود را تعیین کنید. برای مثال، اگر میخواهید به سودآوری 100 درصد دست پیدا کنید، دراودان 20 یا حتی 30 درصدی قابل قبول است.

حد ضرر تعیین کنید

برای اینکه دراودان به از بین رفتن کل سرمایه منجر نشود، حد ضرر تعیین کنید. بازار فارکس میتواند کاملاً غیرمنطقی عمل کند و هر چیزی ممکن است اتفاق بیفتد؛ بحرانهای مالی، اعلام ورشکستگی بانکها، رکود اقتصادی و غیره.

مدیریت ریسک داشته باشید

مدیریت ریسک در فارکس مجموعهای از اقدامات برای کاهش احتمال زیان در معاملات است. برای مدیریت ریسک در فارکس از روشهای مختلفی مانند تعیین استاپ لاس یا هجینگ میتوانید استفاده کنید. به طور کلی، بهتر است قبل از شروع با پول واقعی، از یک حساب آزمایشی دمو استفاده کنید.

از معاملات ضررده به موقع خارج شوید

ممکن است عجیب به نظر برسد، اما اگر به طور غیرمنتظره وارد زیان زیادی شدید، پوزیشن را ببندید. در صورتی که به موقع از معامله ضررده خارج شوید، میتوانید زیان را با معاملات بعدی جبران کنید. اما اصرار بر باز نگه داشتن پوزیشنهای زیانده که حد ضرری هم برای آنها مشخص نشده است، میتواند تمام سرمایه شما را به باد دهد.

بیشتر بخوانید: عرضه و تقاضا در فارکس

جمعبندی

دراودان یک حالت طبیعی در معاملات بازارهای مالی مثل فارکس است. شما نباید از دراودان در فارکس بترسید، بلکه باید بتوانید آن را کنترل کنید. برای معامله موفق، قبل از ورود به معامله باید بدانید که دراودان قابل قبول چیست. مهمترین چیز در معاملات این نیست که دراودان شما چقدر کم است، بلکه این است که چقدر سرمایه به دست آوردهاید. معاملهگران با درک انواع مختلف دراودان، محاسبه درصد دراودان و اجرای تکنیکهای مدیریت ریسک مناسب، میتوانند از سرمایه معاملاتی خود محافظت کنند و تأثیر دراودانها را در معاملات خود به حداقل برسانند.

سؤالات متداول

دراودان در فارکس چیست؟

دراودان عبارت است از کاهش ارزش حساب از قله تا کف. به خاطر داشته باشید تا زمانی که یک قله جدید شکل نگیرد، نمیتوان دراودان را اندازه گیری کرد. دراودان معمولاً به صورت درصد بیان میشود.

انواع دراودان فارکس چیست؟

دراودان در بازار فارکس به سه دسته دراودان مطلق، نسبی و حداکثر طبقهبندی میشود.

دراودان نسبی چیست؟

دراودان نسبی به تفاوت بین مانده اولیه حساب معاملاتی و حداقل ارزش حساب گفته میشود که به صورت درصد نشان داده میشود.